リース会計・税務

リース会計

制度改正について

2007年3月30日、企業会計基準委員会より、企業会計基準第13号「リース取引に関する会計基準」及び、企業会計基準適用指針第16号「リース取引に関する会計基準の適用指針」の公表があり、1993年6月17日付企業会計審議会の大蔵大臣向け答申「リース取引に係る会計基準に関する意見書」(いわゆるリース会計基準)が改訂されました。

その結果、次のような会計処理をすることになりました。

- 新リース会計基準では、ファイナンス・リース取引は、通常の売買取引に係る方法に準じた会計処理(以下「売買処理」)とされます。

- 重要性が乏しい部分のリース取引については、簡便な会計処理を適用することができます。

- 少額の所有権移転外ファイナンス・リース取引は、改正前と変わらず賃貸借処理ができます。

- 中小企業(※)は、「中小企業の会計に関する指針」により、所有権移転外ファイナンス・リース取引について引き続き賃貸借処理ができます。

- ※ 次の条件に該当しない企業

-

-

会社法における大会社及びその子会社

- 資本金5億円以上又は負債総額200億円以上

- 任意に会計監査人を設置する会社

-

金融商品取引法の適用を受ける会社並びにその子会社及び関連会社

- 上場会社、社債CP等の有価証券発行会社、株主500人以上の会社

-

会社法における大会社及びその子会社

適用時期

2008年4月1日以降に開始する事業年度から適用されます。

同時に、ファイナンス・リース取引の減価償却方法は、所有権移転ファイナンス・リース取引は自己所有の固定資産と同一の方法、所有権移転外ファイナンス・リース取引はリース期間を耐用年数として残存価額をゼロとする方法(償却方法は定額法、級数法、生産高比例法の中から選択。自己所有の固定資産と異なる償却方法も可。)とされました。

今回の会計基準改訂内容は、中小企業には殆ど影響せず従来の賃貸借処理が継続できます。

従いまして、リース取引の各種メリットは確保されますので、引き続きお客様の多様なニーズにお応えすることができます。

- <リース取引のメリット>

-

- 資金調達の多様化

- リース資産管理業務の軽減

- 保険料や固定資産税支払業務の軽減

- 法令に則った物件の処分

- 設備の陳腐化の弾力的な対応 等

変わらぬご愛顧を賜りますようお願い申し上げます。

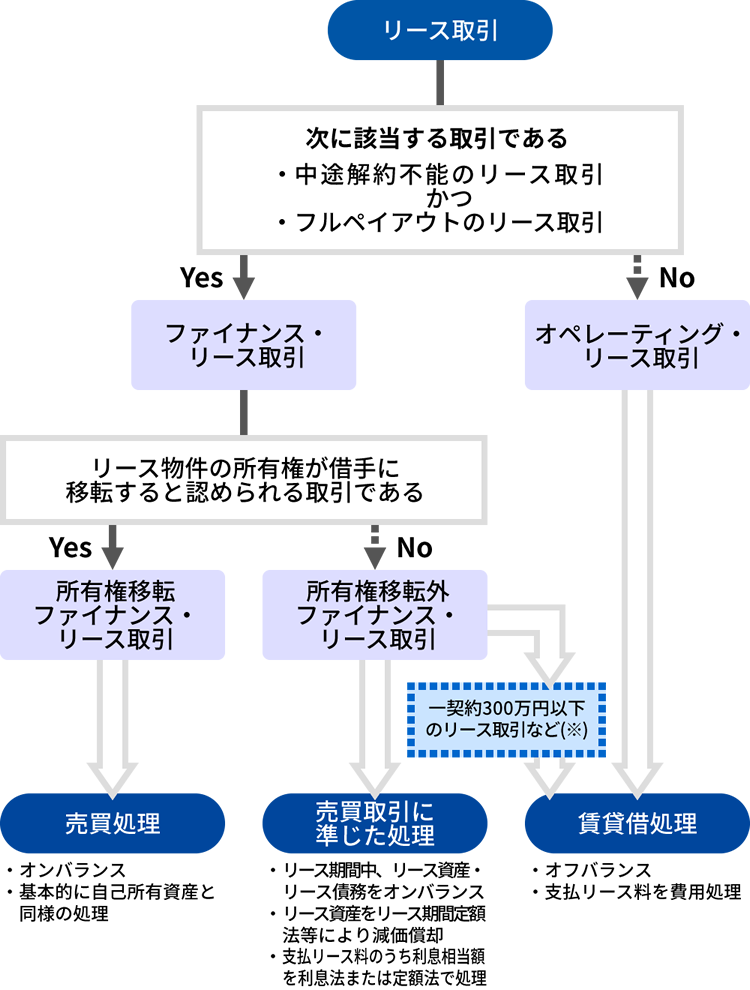

リース取引の分類

中小企業または、大企業であっても一契約あたりのリース料総額が300万円以下、購入時に一括費用処理を採用する基準金額以下のリース取引、リース期間1年以内(再リース取引等)のリース取引

ファイナンス・リース取引

「リース期間中に中途解約できないまたはこれに準ずるリース取引」(解約不能リース取引)で「借手がリース物件の経済的利益を実質的に享受し、物件の使用に伴って生じるコストを実施的に負担することとなるリース取引」(フルペイアウトのリース取引)。

フルペイアウトのリース取引とは、次の1、2のいずれかに該当するリース取引をいいます。

- 現在価値基準(90%基準)

解約不能のリース期間中のリース料総額の現在価値が、リース物件の見積現金購入価額(借手がリース物件を現金で購入するものと仮定した場合の合理的見積金額)の概ね90%以上あるリース取引。 - 経済的耐用年数基準(75%基準)

解約不能のリース期間が、リース物件の経済的耐用年数の概ね75%以上であるリース取引(ただし、上記1の判定結果が90%を大きく下回ることが明らかな場合を除く。)

所有権移転外ファイナンス・リース取引と所有権移転ファイナンス・リース取引

ファイナンス・リース取引のうち、契約上の諸条件に照らしてリース物件の所有権が借手に移転すると認められるもの(次の1~3の何れかに該当)が「所有権移転ファイナンス・リース取引」、それ以外のリース取引が「所有権移転外ファイナンス・リース取引」となります。

- 譲渡条件付リース取引

(契約上、リース物件の所有権移転を約束している) - 割安購入選択権付リース取引

(名目的価額、著しく有利な価額で購入する権利が付されている) - 特別仕様物件のリース取引

(借手以外のものにリースや売却することが困難な物件を対象としている)

オペレーティング・リース取引

ファイナンス・リース取引以外のリース取引。

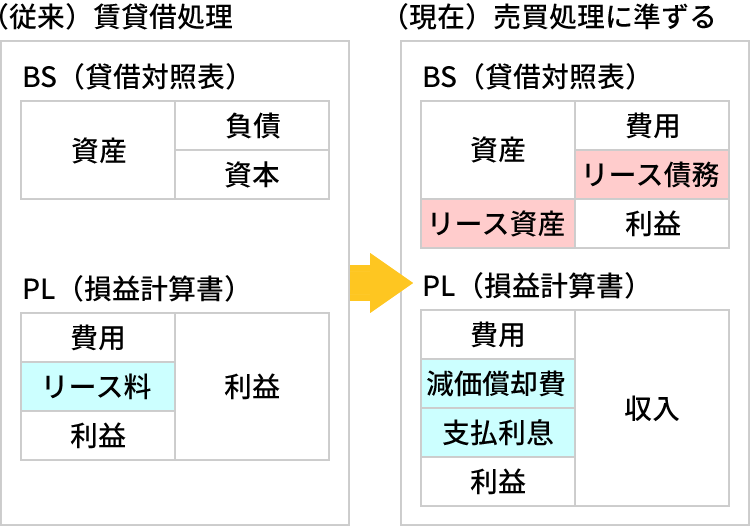

所有権移転外ファイナンス・リースの会計処理

1.売買に準じた処理(原則処理)

売買に準じた会計処理として借手の貸借対照表(B/S)上にリース資産・リース債務を計上し、リース期間で減価償却することになります。

(オンバランス取引)

貸借対照表・損益計算書の記載例

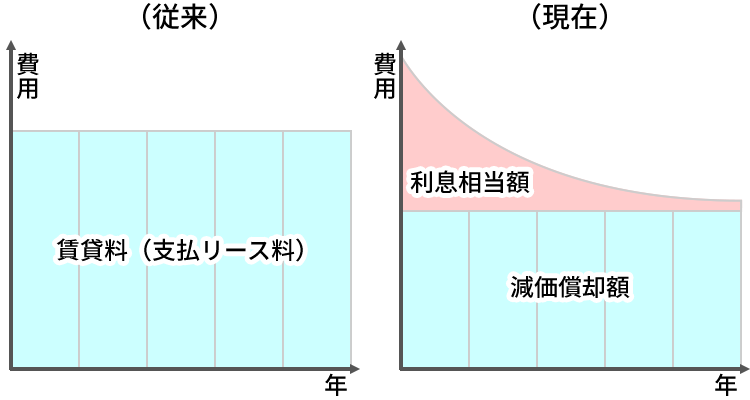

費用のイメージ

2.売買に準じた処理(簡便処理)

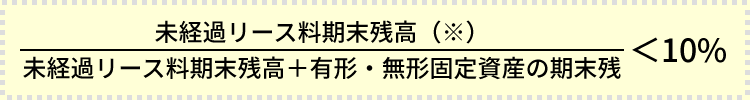

リース資産の総額の割合が、次の算式で10%未満となる場合、1、2の何れかの簡便な会計処理が可能です。

未経過リース料残高から以下を除外する

- 個々のリースに重要性が乏しく賃貸借処理しているリース資産

- 利息法を採用しているリース資産

費用のイメージ

-

1.リース料総額から利息相当額を控除しない方法

リース資産及びリース債務はリース料総額で計上。支払利息は計上せず、減価償却費のみ費用計上します。

-

2.利息相当額を定額法で配分する方法

リース料総額を、利息相当部分(支払利息)とリース債務の元本返済分に区分し、利息相当額を利息法ではなく定額法でリース期間中の各期に配分します。

3.賃貸借処理

中小企業、一契約あたりのリース料総額が300万円以下、購入時に一括費用処理を採用する基準金額以下のリース取引、リース期間1年以内リース取引(再リース取引等)については、借り手は賃貸借処理することができます。

費用のイメージ

所有権移転外ファイナンス・リースの税務処理

(平成19年度税制改正による)

- 法人税法上、リース取引については、賃貸人から賃借人へのリース資産引渡し時にリース資産の売買があったものとして、各事業年度の所得の金額を計算します。【法人税法第64条の2第1項】

- 「所有権移転外リース取引」のリース資産減価償却方法については、リース期間を償却期間とする定額法(リース期間定額法)にて計算します。【法人税法施行令第48条の2】

- 会計上、賃貸借処理した支払リース料も減価償却費として取扱いされます。また、支払リース料の額が均等で、リース期間定額法による減価償却費の額と同じであれば、確定申告の際に減価償却に関する明細の添付は不要で、申告調整をする必要はありません。【法人税法施行令第63条第1項】

- 消費税はリース取引開始時に売買取引があったとして課税されるため、リース開始時に「リース料総額に対して課税された消費税を仕入控除」することができます。【消費税法基本通達11-3-2(注)】

- 但し、中小企業等で会計上、賃貸借処理している場合は、今までと何ら変わりありません。

- <ポイント>

- 法人税法上、所有権移転外ファイナンス・リースは、売買があったものとみなされます。その為、中小企業等で会計上、賃貸借処理した場合、会計上と税務上の処理が異なる様に思われますが、税務上は会計上、賃借料として処理した金額の同額を減価償却費とみなして、損金処理することになります。

従いまして、中小企業等で支払いリース料の額が毎月定額で、「リース期間定額法」により計算する場合には、今までの税務処理と何ら変わりありません。

リースに関する会計・税務処理は公認会計士・税理士にご相談のうえ、お客様のご判断で行っていただきますようお願いいたします。